不動産の共有名義の片方が死亡した場合は、死亡した人の相続人が死亡した人の持分を相続するため、共有名義人が引き継げるわけではありません。

複数の相続人がいる場合は、遺産分割協議を行なったうえで相続登記の手続きが必要です。

本記事では、不動産の共有名義の片方が死亡した場合の相続や手続きを解説します。

また、共有名義の不動産相続で起こりがちなトラブルや対処法、事前に防ぐ方法も解説するので、ぜひ最後までご覧ください。

目次

不動産の共有名義の片方が死亡した場合の相続

不動産の共有名義の片方が死亡した場合は、死亡した人の相続人が死亡した人の持分を相続します。

死亡した人の持分が共有名義人へ勝手に移転することはなく、共有名義人でも相続人でなければ原則として相続できません。

死亡した人に配偶者がいればどのような場合でも配偶者が相続人となり、配偶者以外は以下の順で配偶者とともに相続人となります。

| 第1順位 | 子ども |

| 第2順位 | 直系尊属(父母・祖父母) |

| 第3順位 | 兄弟姉妹 |

親子共有名義の不動産の場合はどうなる?

親子共有名義の不動産で、親が死亡した場合は、親の相続人である子が親の持分を相続できます。

ただし、子に兄弟姉妹がいたり親に配偶者がいたりする場合は、兄弟姉妹や配偶者も相続人となるため、相続人全員で遺産分割協議を行わなければなりません。

親が遺言書を残している場合は、遺言通りに持分を相続します。

不動産の共有名義の片方が死亡した場合の手続き

不動産の共有名義の片方が死亡した場合は、相続人が死亡した人の持分を相続するために「相続登記」が必要です。

相続登記とは、相続した不動産の名義を死亡した人から相続人に変更する手続きを指します。

相続が発生してから相続登記を行うまでの流れは、以下の通りです。

|

順に解説します。

1.遺言書の有無を確認する

不動産の共有名義人が死亡したら、最初に遺言書の有無を確認しましょう。

遺言書が残されている場合は、遺言通りに持分を相続する必要があるためです。

遺言書を確認する方法は、以下を参考にしてください。

| 自筆証書遺言 | 自宅を探す または法務局で遺言書保管事実証明書の交付の請求を行う |

| 公正証書遺言 | 公証役場で遺言検索を行う |

法務局で保管されている自筆証書遺言と公正証書遺言以外の自筆証書遺言を発見した場合は、開封する前に家庭裁判所で遺言書の検認の手続きが必要です。

2.相続人と相続財産の調査を行う

遺言書がなければ、相続人全員で遺産分割協議を行う必要があるため、相続人と相続財産の調査を行いましょう。

相続人は、死亡した人の出生から死亡までの戸籍謄本で確認できます。

相続人が確定したら、不動産を含め預貯金やその他の資産を調査し、相続財産を明らかにしましょう。

3.遺産分割協議を行う

先述の通り遺言書がない場合は、相続人全員で遺産分割協議を行いましょう。

死亡した人の持分を相続するには、相続人全員の合意が必要です。

共有不動産以外の財産がないようなケースでは、死亡した人の持分を相続する代わりとして、他の相続人へ代償金を支払う場合もあります(代償分割)。

遺産分割協議を終えたら、遺産分割協議書を作成しましょう。

4.相続税申告を行う

相続税がかかる場合は、相続税申告を行う必要があります。

申告期限は、死亡したことを知った日の翌日から10か月以内です。

なお、相続税は基礎控除額(3,000万円+600万円×法定相続人の数)を超える場合にしかかかりません。

不動産の共有名義の片方が死亡した場合の相続税は、次章で解説します。

5.相続登記を行う

死亡した人の持分やその他の不動産を相続した場合は、相続登記を行いましょう。

相続登記は、2024年4月1日から義務化され、相続で取得したことを知った日から3年以内に名義変更が必要です。

【親子共有名義】片方が死亡すると相続税はどうなる?

続いて、親子共有名義の不動産を所有していて、片方が死亡した際の相続税についてお伝えします。

相続税は「親の持分のみ」に課される

共有名義で不動産を購入する場合、基本的には購入資金の負担に応じて「持分割合」を設定します。

もし、親ひとり・子ひとりの親子が共有名義で不動産を取得して親が亡くなった場合、子どもに相続されるのは親が所有していた持分割合の部分のみです。

そのため、相続税は親の持分のみに課され、単独名義で所有する場合よりも相続税の負担を軽減できます。

親が不動産を購入する予定であれば、税金対策として親子共有名義で購入しておくとよいでしょう。

共同名義人である親が死亡した場合の相続税の計算例

たとえば、親ひとり・子ひとりで、不動産の持分割合が50:50の不動産の共同名義人の場合、親が死亡した際の相続税の計算例は下記の通りです。

相続する遺産の総額を調べる

まず、相続する遺産の総額を調べたところ、共有名義の不動産の固定資産税評価額が8,000万円であることが分かりました。

不動産の持分割合が50:50なので、相続する遺産の総額は「8,000万円×50% =4,000万円」となります。

相続税の課税価格を求める

次に相続税の課税価格を求めましょう。

葬儀の費用として100万円かかったと仮定します。

葬儀費用は相続税を計算する際に控除できるため、相続財産の総額4,000万円から100万円を引きましょう。

「4,000万円-100万円=3,900万円」となり、相続税の課税価格は3,900万円になります。

基礎控除額を引く

最後に相続税の課税価格から基礎控除額を引きます。

相続税の基礎控除額は「3,000万円+600万円×法定相続人の数」で算出されます。

今回のケースでは法定相続人は子ひとりのため、基礎控除額は3,600万円です。

そのため「3,900万円-3,600万円=300万円」が課税遺産総額となります。

取得金額が1,000万以下の場合は控除額が設定されず税率は10%なので、子どもが支払う相続税は「300万円×10%-0円(控除額)」で30万円です。

必読!親子共有名義の不動産にかかる相続税を軽減する方法

親子共有名義の不動産は、対策をすれば相続税を軽減できます。

【相続前の対策】子が持つ土地の割合を多めにしておく

広い面積の土地・建物を親子共有の名義で購入する場合、子が持つ土地の割合を多めにすると相続税の節税につながります。

なぜなら土地は建物に比べて評価額が下がりにくく、相続税は親の持分のみに課されるからです。

ただし、土地のみを所有している状態では住宅ローン控除が受けられない点に注意しましょう。

【相続後の対策】小規模宅地等の特例を活用する

相続後の対策として、小規模宅地等の特例が受けられる場合もあります。

親子共有名義の不動産が戸建て住宅などで面積が330m²までであれば、土地の評価額を80%減額することができます。

ただし、小規模宅地等の特例は土地のみが対象となり、建物には適用されません。

注意!共有名義の不動産(土地)相続はトラブルの宝庫

共有名義の不動産を相続する際に起こりやすいトラブルを、5つご紹介します。

遺産分割協議がまとまらない

遺産分割協議とは、被相続人の財産の分割方法について相続人全員で話し合って決めることです。

遺言書があれば遺言書に従って遺産分割を行いますが、ない場合は基本的に法定相続分をそれぞれが相続します。

しかし、被相続人の介護者などに考慮される寄与分や、被相続人の生前に特定の相続人だけが資産を受け取っていた場合に考慮される特別受益で揉めやすく、遺産分割協議がまとまらないケースが多く見られます。

売却や活用には共有者全員の同意が必要

共有名義の不動産の売却や活用には、共有者全員の同意が必要です。

共有者の一人が不動産の売却や大規模な修繕をして活用することを希望しても、共有者全員の同意が得られなければ着手できません。

さらに、売却や活用することになっても、契約書や売買代金の領収証などには共有者全員の記名・押印が必要になり、手続きに手間がかかります。

過半数の同意がないと第三者に貸せない

共有名義の不動産を賃貸物件として第三者に貸す際にも、共有者のうち過半数の同意が必要です。

たとえば不動産を兄弟で三分の一ずつ相続していた場合、2人が反対すれば第三者には貸せません。

固定資産税など管理費の負担で揉める

共有名義の不動産は、固定資産税などの管理費の負担で揉めることもあります。

共有名義の不動産に誰か1人が住み続けるのであれば、住んでいる人が固定資産税などの管理費を負担するのが一般的です。

しかし、さまざまな理由から共有名義の不動産を空き家のまま放置している場合は、これらの管理費の負担で揉めることがあります。

基本的に管理費の支払いは持分割合に応じて負担しなければなりませんが、支払いをしない共有名義人がいると、代表者が負担しなければなりません。

新たな相続によって相続人が増え、持分が複雑化する

共有名義の不動産の名義人が亡くなると、新たな相続によって相続人が増え、持分が複雑化する恐れがあります。

たとえば、亡くなった父の不動産を母と娘(夫と子どもがいる)の共有名義にしていた場合で娘が亡くなってしまうと、娘の持分は夫と子どもが相続するケースが一般的です。

不動産を共有名義にしたまま共有者が亡くなってしまうと、新たな相続によって共有者の数が増え、持分がさらに複雑になってしまいます。

共有者が親しい仲であるうちは問題ありませんが、新たな相続によって共有者の数が増えていくと共有者が曖昧になったり関係性が希薄になったりして、トラブルにつながりかねません。

【早めの対処が得策】不動産(土地)の共有名義を解消する方法

共有名義の不動産(土地)相続のトラブルを避けるためにも、早めに共有名義を解消しましょう。

ここでは、共有名義を解消する方法を6つご紹介します。

不動産を売却して現金で分割する「換価分割」

換価分割とは、不動産などの現物として残された財産を売却し、得られた売却金を相続人で分割する方法です。

不動産のままでは預貯金のように分けることが難しいですが、現金に換えれば法定相続分に応じて分けられます。

不動産の売却をスムーズに進めるためには、まずは相続人代表者の単独名義にして売却を行い、現金化する方法が一般的です。

ただし、後から贈与と間違われないよう、遺産分割協議書に相続人代表者が売却後に換価分割することを明記しましょう。

1人の相続人が不動産を引継いで代償金を支払う「代償分割」

1人の相続人が不動産を引継いで他の相続人に代償金を支払う「代償分割」も、共有名義を解消する方法の一つです。

代償分割は、被相続人と同居していた相続人がそのまま相続対象の不動産に住み続ける場合などに用いられます。

遺産分割によって自宅に住めなくなる事態を防げるメリットがある一方、不動産を引き継ぐ相続人は代償金を支払うため、経済的な負担を抱える点がデメリットです。

土地を相続人分に分割して所有する

共有名義にせず、土地を相続人分に分割して公平に所有する方法もあります。

遺産分割協議の際に1つの不動産を複数に分割して分筆登記すれば、相続人が自身の持分を自由に売却できてトラブルを防げるでしょう。

その一方で、複数人で分けられるような広い土地でなければ、1人当たりの土地の面積が小さくなって売却しづらくなる可能性があります。

共有名義者の持分を買い取る

不動産の共有名義を避けたいと考えるなら、共有名義者の持分を買い取ることもできます。

共有者が複数いる場合、共有者全員から持分を買い取ることも、共有者の一部のみから持分を買い取ることも可能です。

相手に価格提示をして話がまとまれば売買契約を結び、持分権の移転登記を行います。

共有持分は流通性が低いので、基本的には相場よりも低い金額で買い取りができますが、相手が売却に消極的な場合は、高い金額になる可能性もある点に注意しましょう。

自分の共有持分を相続放棄もしくは譲渡する

自分の共有持分を相続放棄もしくは譲渡するのも、トラブル防止になります。

ただし、共有持分だけでなくすべての財産を相続放棄しなければならない点には注意が必要です。

相続放棄した持分は、他の共有者全員が法定相続分に応じて取得します。

また、共有者に譲渡する場合には、譲り受けた方が贈与税を支払わなければならない点にも注意しましょう。

自分の共有持分を売却する

共有名義不動産の場合、売却や活用には共有者全員の同意が必要ですが、自分の共有持分のみなら単独で売却できます。

自分の共有持分を売却する主な方法は、下記の3つです。

他の共有者に売却

自分の共有持分を売却するなら、まずは他の共有者の中から買い取りを希望する人を探してみましょう。

値段交渉をして、話がまとまれば売買契約を結びます。

他の共有者と親しい仲であったとしても、契約書の作成や登記移転の手続きは複雑なので、司法書士や専門家に依頼するとよいでしょう。

第三者に売却

他の共有者が買い取りを希望しない場合、自分の共有持分のみを第三者に売却する方法があります。

ただし、一般的に個人で共有持分のみを購入するメリットはほとんどありません。

他の共有者がいるため全体を自由に使うこともできず、持分では金融機関のローンも組めないため、第三者への売却は難しいのが現状です。

共有持分の買取業者に売却

第三者に売却するのが難しい共有持分は、買取業者への売却を検討するとよいでしょう。

共有持分の売却は、不動産全体を売ったときの相場よりも安くなるのが一般的ですが、共有名義の不動産トラブルから解放され、現金が入ってくるのは大きなメリットです。

さらに、買い取り業者に売却するとプロが手続きを行なってくれるため、査定から決済までスムーズに進められます。

【事前対策でトラブル回避】不動産(土地)の共有を防ぐ方法

共有名義の不動産トラブルを回避するには事前対策が重要です。

被相続人があらかじめ遺言書で、共有名義にならないよう明記しておくとよいでしょう。

遺産分割の際に遺言書があれば優先されるため、特定の人に不動産を相続する遺言を書いておけば、共有者同士のトラブルを回避できます。

なお、不動産を相続させる人以外に遺留分を持つ人がいる場合は、遺留分についても考慮しましょう。

遺留分があるにもかかわらず相続するものがなければ、遺留分を主張してくる可能性もあります。

不動産以外の預貯金などの資産を残したり、遺留分侵害額請求に備えて生命保険へ入って現金を残したりなどの対策をしておきましょう。

Q&A:不動産の共有名義に関するよくある質問

最後に、不動産の共有名義に関するよくある質問にお答えします。

共有名義の土地を相続した場合の対処法は?

共有名義の土地を相続した場合は、共有状態を解消するのが望ましいでしょう。

死亡した人と自身が共有している場合は、死亡した人の持分を相続することで解消できます。

共有名義人が自身以外である場合や複数の相続人で共有している場合は、共有名義人の持分を買い取るまたは売却するなどを検討する必要があります。

相続で共有名義にするメリット・デメリットは?

不動産の相続で共有名義にするメリット・デメリットは、以下の通りです。

| メリット |

|

| デメリット |

|

不動産を共有名義にするとトラブルが起こりやすいため、あまりおすすめはできません。

共有名義の片方が死亡してそのままにするとどうなる?

死亡した人の持分を相続した場合は相続登記が必要で、手続きを行わず放置した場合は10万円の過料が科されます。

また、もし相続人が手続きを行う前に死亡した場合は、権利関係が複雑になり、遺産分割協議が難航する恐れがあります。

不動産の共有名義の片方が死亡した場合は、早めに各種手続きを行いましょう。

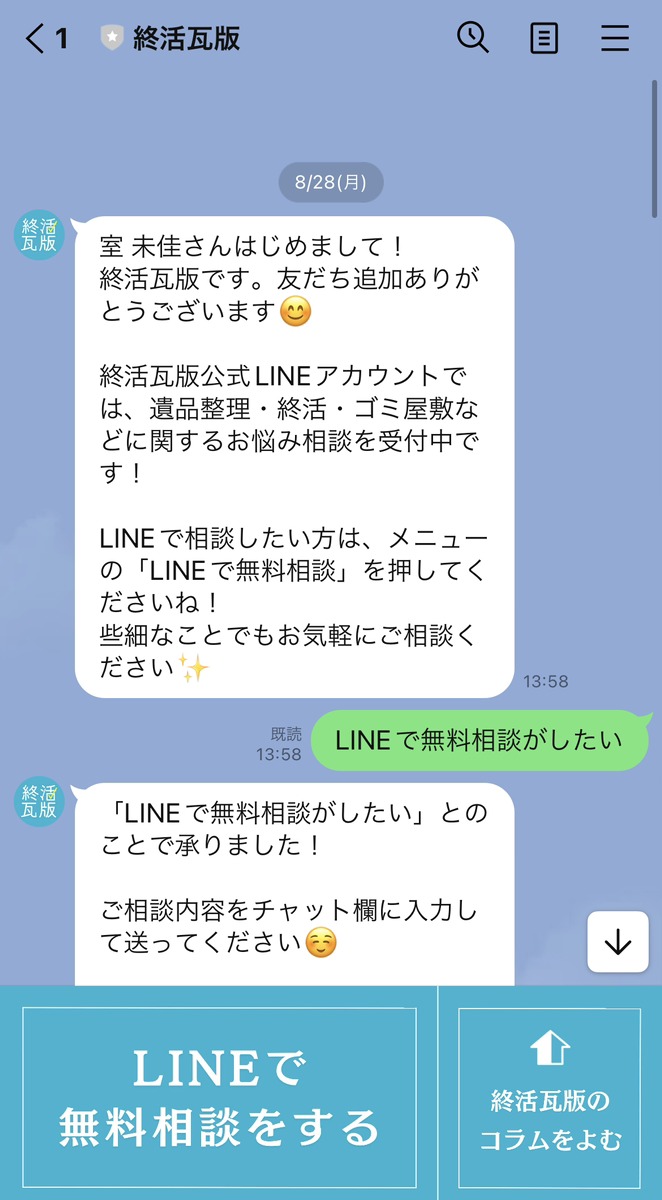

共有名義の土地・不動産相続についてのご相談は林商会にお任せください

ここまで、共有名義の不動産の相続について説明してきました。

共有名義での不動産の相続はトラブルになりがちなため、あまりおすすめできませんが、実際に相続した不動産が共有名義だったという方もいらっしゃるかもしれません。

不動産の共有名義を解消したり事前に防いだりするには専門知識が必要なため、相続のプロに依頼したほうが確実かつ安心です。

相続のプロ集団である林商会では、相続に精通した司法書士・弁護士・税理士などの専門家が在籍しております。

一人ひとりのお悩みに寄り添った解決策をご提案しますので、まずは無料相談・無料お問い合わせから、お気軽にご連絡ください。

まとめ

不動産を共有名義で相続すると、さまざまなトラブルが起きやすくなります。

相続のトラブルを避けるためには、土地を相続人分に分割して所有したり自分の共有持分を売却したりなどの対策を行いましょう。

なお、節税などのメリットもある親子共有名義の不動産ですが、相続の際にはリスクも伴います。

多額の相続税が発生するなどのリスクを回避する方法として、遺言書の作成、生前贈与などの対策をとるようにしましょう。