2024年4月1日から相続した不動産の名義変更が義務化され、実家を相続した場合も同様の手続きが必要です。

とはいえ、どのように手続きを進めればよいか不安な方も多いのではないでしょうか。

本記事では、相続した実家を名義変更する方法を解説します。

名義変更にかかる費用や相続税がかかるケースも解説するので、これから手続きする方はぜひ参考にしてください。

目次

実家を相続したら名義変更が必要

実家を相続する際は、名義変更の手続き(相続登記)が必要です。

相続した不動産の名義変更は、2024年4月1日から義務化されており、不動産を相続で取得したことを知った日から3年以内に手続きをする必要があります。

正当な理由なく手続きをしなかった場合は、10万円以下の過料が課されるため、期限に遅れないよう進めましょう。

名義変更する方法は、次章で解説します。

相続した実家を名義変更する方法

にかかる相続税.jpeg)

相続した実家の名義変更は、以下の流れで進めます。

|

順に解説します。

1.必要書類を取得する

まずは、実家の名義変更に必要な書類を取得しましょう。

ケースのよってやや異なりますが、主なものは以下の通りです。

|

詳しくは、以下の法務局の資料でも確認できます。

相続による所有権の登記の申請に必要な書類とその入手先等

2.遺産分割協議書を作成する

次は、遺産分割協議(相続人で遺産の分け方を話し合うこと)をし、内容を記載した遺産分割協議書を作成します。

具体的なアドバイスがほしい場合や書面の作成を依頼したい場合は、専門家に相談しましょう。

なお、遺産分割協議をしない場合は、資産分割協議書を作成する必要はありません。

3.登記申請書を作成する

登記申請書は、法務局のホームページでダウンロードできます。

ケースによって様式が分かれているため、以下で確認してみてください。

なお、オンラインでも登記申請書の作成・提出が可能です。

4.法務局に提出する

登記申請書が作成できたら、必要書類と合わせて法務局の窓口で提出するまたは郵送します。

問題がなければ、法務局から登記完了証と登記識別情報通知書が交付されます。

これで名義変更の手続きは完了です。

相続した実家の名義変更にかかる費用

相続した実家の名義変更には、以下の費用がかかります。

必要書類の取得費用

必要書類の取得に、数千円の費用が必要です。

取得する書類の数によって変動しますが、高くても1万円以内には収まるでしょう。

登録免許税

相続した不動産の名義変更には、固定資産税評価額の0.4%の登録免許税がかかります。

ただし、土地の評価額が100万円以下の場合は非課税です。

司法書士報酬

実家の名義変更を司法書士に依頼する場合は、報酬として10万円前後の費用がかかります。

依頼する内容によって増減するため、正確な金額は司法書士事務所へ問い合わせましょう。

実家の相続で相続税がかかるケース

実家を相続すると、名義変更の費用だけでなく相続税がかかるケースがあります。

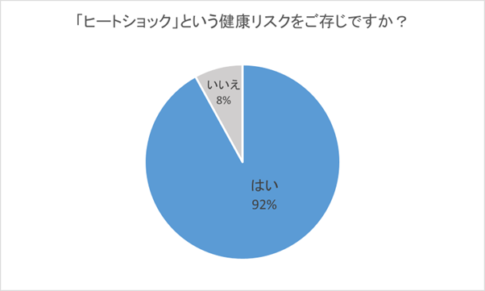

具体的には、実家を含めた遺産総額が基礎控除額を超える場合です。

基礎控除額は、以下で計算できます。

| 基礎控除額=3,000万円+600万円×法定相続人の数 |

反対に、実家を含めた遺産総額が基礎控除額以下に留まる場合は、相続税がかかりません。

相続税がかかる場合は、被相続人が亡くなった日の翌日から10か月以内に申告と納付を進めましょう。

実家を相続するときに有効な節税対策

実家の相続により相続税がかかる場合は、以下のような特例や控除を活用すると節税できます。

|

具体的な節税対策を知りたい方は、税理士へ相談することをおすすめします。

実家を名義変更するときの注意点

実家を名義変更するときは、以下の4点に注意しましょう。

他の相続人と共有名義で相続しない

共有名義とは、1つの不動産を複数人の名前で登記することです。

共有名義にすると、不動産の活用に名義人全員の同意が必要であったり、名義人の1人が亡くなった場合の相続手続きが複雑化したりなど、トラブルにつながる可能性があります。

そのため、できる限り共有名義は避けるのが無難です。

実家の名義人は慎重に決める

相続した実家を誰の名義にするかは、慎重に判断しなければなりません。

たとえば、父親が死亡して母親と子どもが相続人となる場合、何も考えず母親の名義にしてしまうと、以下のような問題が発生する可能性があります。

|

名義は簡単に変更できないため、自身で判断がつかない場合は専門家へ相談しましょう。

相続した実家をそのまま放置しない

相続した実家をそのまま放置するのは避けましょう。

相続した実家に誰も住んでいない場合でも、相続人は固定資産税や都市計画税を支払い続けなければなりません。

また、空き家として放置していた不動産が「特定空家等」に指定された場合は、固定資産税が最大6倍、都市計画税が最大3倍に跳ね上がる可能性があります。

住む予定がないなら早めに売却も検討する

相続した実家に住む予定がない場合は、早めに売却を検討しましょう。

売買契約が成立した際は、仲介手数料や譲渡所得税、印紙税などを支払う必要がありますが、相続してから3年以内であれば相続税の控除や特例を受けられます。

実家を相続した後の3つの選択肢

実家を相続した後の活用方法と、それぞれのメリット・デメリットについて解説します。

自分で住む

相続した実家に住むメリットは、家賃・ローンがかからないことや小規模宅地等の特例が使える可能性があることです。

相続した実家が「小規模宅地等の特例」の要件を満たしている場合は、相続税を最大80%減額させることができます。

一方で、相続した実家にそのまま住むと、資産価値が下落したり相続の際にトラブルが発生したりするリスクがあります。

建物は年数の経過とともに価値が下落しやすくなるため、将来売却を考えている場合は注意が必要です。

他人に貸す

相続した実家を他人に貸すという選択肢もあります。

相続した実家を他人に貸すメリットは、空き家として放置されるリスクが減少したり家賃収入が得られたりすることです。

また、他人に貸すことで掃除や管理の手間が省け、資産価値の維持につながるでしょう。

一方で、他人に実家を貸す場合には、リフォームにお金がかかったり手続きに手間がかかったりするなどのデメリットもあります。

物件の条件によっては借り手がなかなか見つからない場合もあるため、住宅に対するニーズと、かかるコストを考慮して判断することが大切です。

更地にして土地活用する

相続した実家を一度更地にし、アパート経営や駐車場経営、貸店舗などの土地活用をする選択肢もあります。

土地活用するメリットは、実家を貸すよりも大きな収入を得られる可能性があることや、節税効果が期待できることです。

特に、アパート経営や貸店舗として土地活用する場合は、「住宅用地の特例」によって固定資産税や都市計画税を減額できます。

一方で、土地活用するデメリットは初期費用がかかることです。

実家を取り壊して新しく建物を建てる必要があるため、まとまった初期費用が必要となるでしょう。

実家の名義変更以外に必要な手続き

実家を相続する際は、名義変更以外に以下の手続きが必要なケースもあります。

【相続開始から4か月以内】準確定申告

準確定申告を相続開始から4か月以内に行う必要があります。

準確定申告とは、亡くなった被相続人の所得に対して行われる確定申告です。

不動産所得が20万円以上ある場合や、2か所以上の会社から給料を取得している場合、事業所得が20万円を超えている場合などは準確定申告を行う必要があります。

【相続開始を知った日の翌日から10か月以内】相続税の申告・納付

相続税の申告と納付は、相続開始を知った日の翌日から10か月以内に完了しなければなりません。

先述の通り、期限を過ぎてしまうとペナルティが課せられてしまうため、早めの手続きを心がけることが大切です。

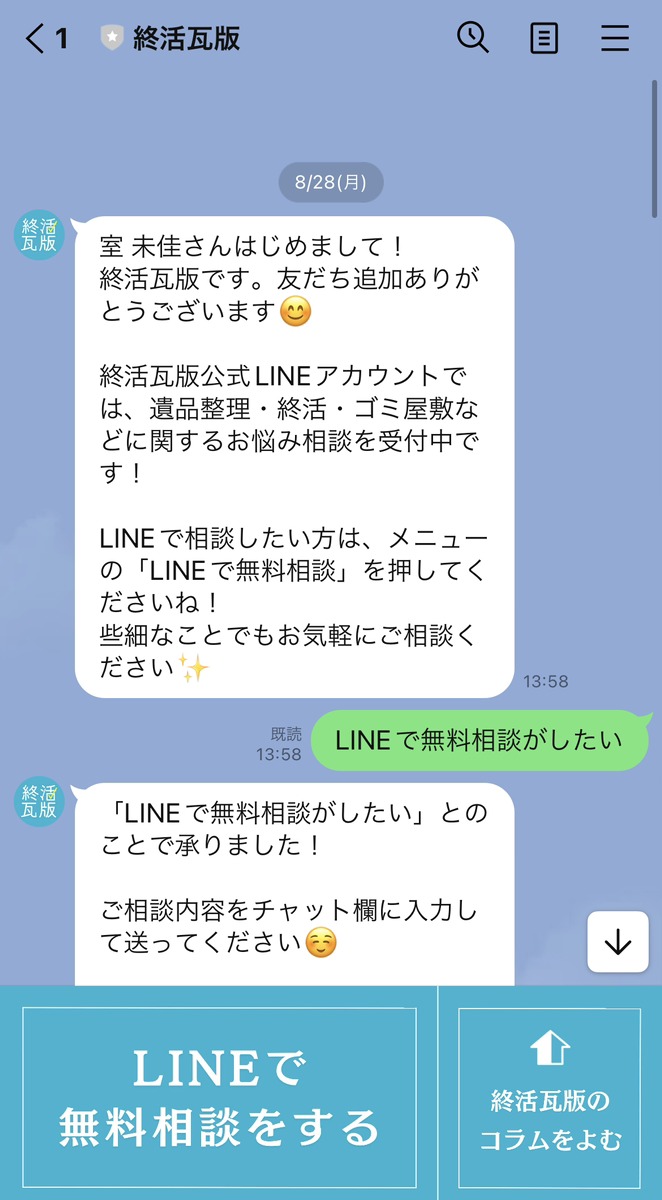

相続全般のご相談は林商会にお任せください

実家の相続はもちろん、相続全般のご相談は林商会にお任せください。

相続の専門家集団である林商会では、相続に精通した税理士・弁護士・司法書士などの専門家が在籍しております。

一人ひとりのお悩みに寄り添った解決策をご提案しますので、まずは無料相談・無料お問い合わせからお気軽にご連絡ください。

まとめ

実家を相続した際は、名義変更が必要です。

名義変更の手続きは2024年4月1日から義務化され、違反すると10万円以下の過料が課されてしまうため、注意しましょう。

実家の相続方法や有効な活用方法などに迷っている場合は、ぜひ一度林商会にご相談ください。