「相続人が複数いると手続きが煩雑でよくわからない」とお困りの方も多いのではないでしょうか?

代表相続人を決めると相続の手続きをスムーズに行えますが、誰を任命するかの基準や自分が任命された場合に注意すべき点があります。

この記事では、代表相続人の役割に応じた選び方や注意点、提出書類の書き方まで詳しく解説します。

目次

代表相続人ってなに?どんな役割があるの?

代表相続人とは、相続に関しての手続きを代表して行う人のことです。

代表と聞くと大変そうなイメージを持たれるかもしれませんが、代表を決めておくことで各種手続きが円滑に進みます。

ちなみに、代表相続人だからと言って金銭的に得をするなどのメリットや、納税額が上がるなどのデメリットがあるわけではないことを押さえておきましょう。

代表相続人を決めて手続きをスムーズに

相続には「遺産分割協議」や「不動産の名義変更」、「金融機関関係」、「相続税の申告」などさまざまな手続きが必要で、これらの手続きをスムーズに行うための代表となるのが、代表相続人です。

それぞれの手続きに対して代表相続人を決められるので、手分けして手続きを進められます。

代表相続人の主な役割について紹介!

代表相続人の役割は、相続人を代表して役所や税務署、金融機関などの外部との手続きを行います。

代表を決めておくとよい主な手続きと役割は、以下の通りです。

| 手続き | 代表相続人の役割 | 注意点 |

| 固定資産税手続き |

|

|

| 不動産の名義変更 |

|

|

| 金融機関手続き |

|

|

| 相続税申告手続き |

|

固定資産税手続き

固定資産税の納税通知書を受け取る役割です。

被相続人の死亡後も固定資産税の支払いは必要なため、固定資産税の納税通知書は必ず代表が受け取らなければなりません。

納税通知書を受け取るには、各市区町村役場に相続人代表者指定届を提出する必要があります。

不動産の名義変更

不動産の名義変更についての役割ですが、2つのケースがあります。

|

金融機関手続き

金融機関で出金や名義変更の手続きをする役割です。

相続財産として金融資産がある場合は、遺産分割協議が済むまで相続人全員の共有財産として取り扱います。

本来なら、相続人全員で金融機関の出金や名義変更を行うことが原則とされていますが、難しい場合は代表者に委任することが可能です。

その際は相続人の「実印を押印した相続に関する書類」「印鑑登録証明書」「委任状」などが必要になります。

相続税申告手続き

相続税申告手続きをする役割です。

そもそも相続税申告は、相続人が各自で行う手続きですが遺産分割を円満に終えた場合に、相続人全員でまとめて手続きすることもあります。

その際、税理士への相談や、必要書類のとりまとめを行うのが代表相続人の役割です。

役割に応じた代表相続人におすすめの人とは?

4つの役割に対して適任である人、おすすめの人について解説します。

| 役割 | おすすめの人 |

| 固定資産税手続き |

|

| 不動産の名義変更手続き |

|

| 金融機関手続き |

|

| 相続税申告手続き |

|

固定資産税手続き

固定資産税の納税通知書の受け取りは、不動産を相続する予定の人が代表となるのがおすすめです。

後に不動産を相続し、固定資産税を納税していく際にスムーズに移行できるメリットがあります。

また、代表相続人が固定資産税を立て替えておいて、遺産分割協議後に相続人全員で精算するという方法をとる場合は、一時的に立て替えておける人を選ぶのもよいでしょう。

不動産の名義変更手続き

不動産の名義変更手続きは、不動産の近くに住んでいる人がおすすめです。

不動産の現場立ち合いや決済などが不動産の所在地で行われるため、遠方に住んでいる人にとっては、何度も足を運ぶのが難しいです。

金融機関手続き

金融機関手続きは、契約や市区町村役場などでの書類取得もあるため、窓口対応ができる平日の日中に動きやすい人がおすすめです。

相続税申告手続きに関しては、税理士とのやり取りや書類収集が多くなるので、その点が苦にならない人を選ぶとよいでしょう。

代表相続人を安易に選ぶのはNG

すべての相続人は代表相続人になる権利があります。

また、選定基準も特にありませんが、代表相続人を選ぶ際は「信頼できる人」を大前提として選びましょう。

代表相続人は、金融機関での手続きなどでお金を預かることもあります。

無責任な人や自己主張できない人、長男だからなどの理由で安易に選ぶのは避けましょう。

選ぶときのトラブルを防止する3つの方法

代表相続人を選ぶときは、トラブルを防止するために次の3つの方法が有効です。

|

①代表人は分担して負担を減らす

すべての手続きに対して1人の代表者だけで対応しようとすると、かなりの負担がかかり、代表相続人とその他の相続人との間でトラブルに発展することがあります。

そこで、手続きによって代表を選ぶなど役割を分担してみましょう。

②相続する気がない場合は相続放棄も一つの手段

相続はトラブルが起こることの多い問題です。

もし相続する気がないのであれば、トラブルを回避するためにも早めに相続放棄の手続きを行いましょう。

もし相続放棄した後に固定資産税納税通知書などが届いた場合は、相続放棄している事実を役所などへ申し出るか、他の相続人に手続きを依頼してください。

通知に沿って固定資産税を支払ってしまうと、相続放棄ができなくなるため、注意が必要です。

③困ったら司法書士や弁護士などの専門家に相談を!

相続手続きは、複雑で難しく感じることもあるでしょう。

もし相続に関するトラブルが起きた場合は、弁護士など専門家への相談がおすすめです。

面倒な手続きも代行してもらえるので、代表者の負担も減るでしょう。

相続人同士のトラブルがなく、相続手続きのみである場合や不動産の名義変更の相談をしたい場合は、弁護士よりも手続き費用が少ない司法書士への依頼がおすすめです。

相続税に関しては、税理士に相談するとよいでしょう。

代表相続人を任されたとき注意したいポイント

代表相続人を任されたときに知っておいたほうがよいこと、注意しておきたいことを紹介します。

代表相続人だけ納税義務がある訳ではありません!

代表相続人だけに納税義務があるのでは?と不安になる人もいるでしょう。

遺産分割が終わるまでは、相続財産のすべては相続人全員の共有財産です。

不動産の名義変更手続きが完了するまでは、相続人全員が固定資産税についての納税義務を負います。

代表相続人だけが支払うわけではありません。

税金の未納分について立て替えを求められる可能性があります

代表相続人になると、税金の未納分についての立て替えを求められる可能性があります。

その場合、立て替えた後に相続人全員に対して支払いを求めましょう。

遺産分割が終了するまでは相続人全員に納税義務があります。

もし滞納してしまうと、延滞金の発生や差し押さえといったペナルティが課せられるので注意しましょう。

代表相続人になっても相続できる割合は増えません

代表相続人になることで多少なりとも責任は生じますが、それによって相続分が増えることはありません。

繰り返しますが、代表相続人は相続の手続きを代表して行うのが役割です。

ただし、相続人同士の話し合いでの取り決めとして、代表をしてもらったことへのお礼や報酬を支払うのは問題ありません。

遺産分割協議書には代表相続人であることを明記しておきましょう

代表相続人は、被相続人の預金などを一時的に全額受領し、各相続人に分配することがあります。

その流れを証明するために、遺産分割協議書には代表相続人であることを明記しておきましょう。

後に税務署から贈与を疑われないためにも、遺産分割による一時受領後の分配である経緯を残しておくことが必要です。

相続人代表者指定届の基礎知識

相続人代表者指定届は、不動産の持ち主が死亡した際に、固定資産税の納税通知書を受け取る人を指定する届出のことです。

相続人代表者指定届はどんな書類?

この届出によって必ずしも納税義務が発生するのではなく、簡単に言えば、納税通知書を受け取る人を決めるための書類です。

相続人代表者指定届は、届出をしなくても特にペナルティはありませんが、不動産を相続する予定であれば届出をしておくほうがよいでしょう。

相続人代表者指定届の書き方・提出の流れ

相続人代表者指定届の書き方と提出方法について、ご説明します。

相続人代表者指定届を書いてみよう!

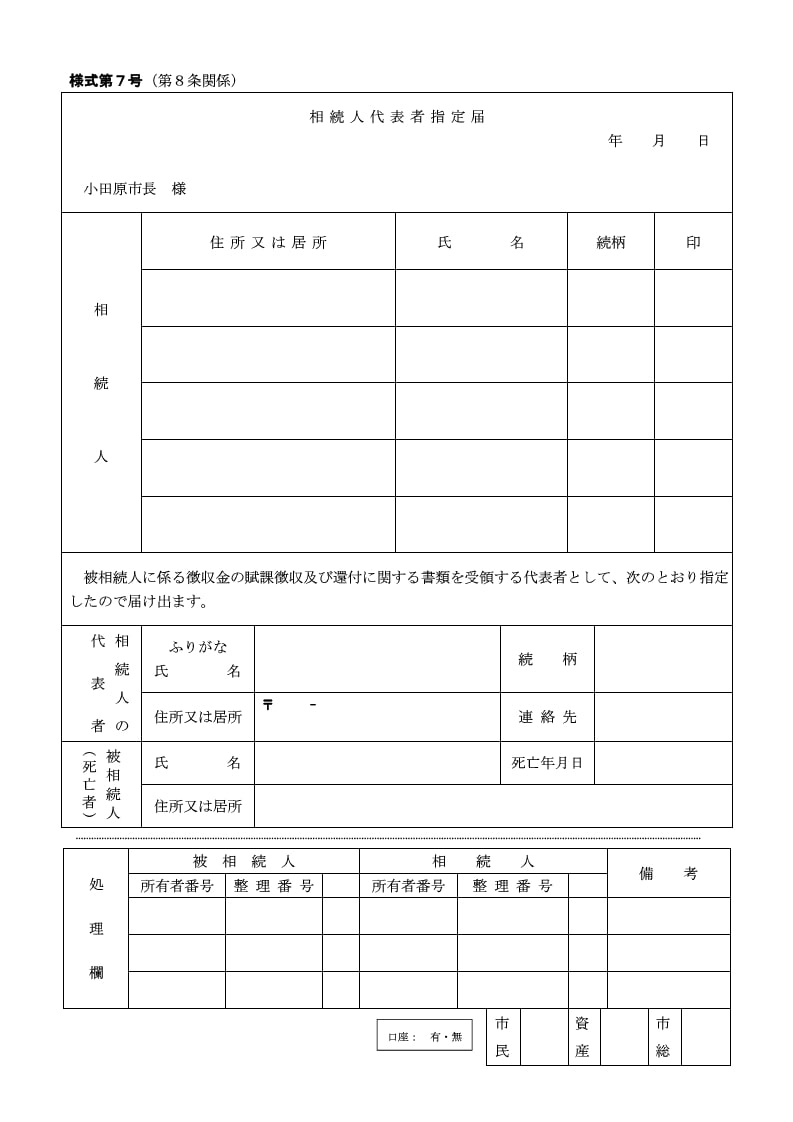

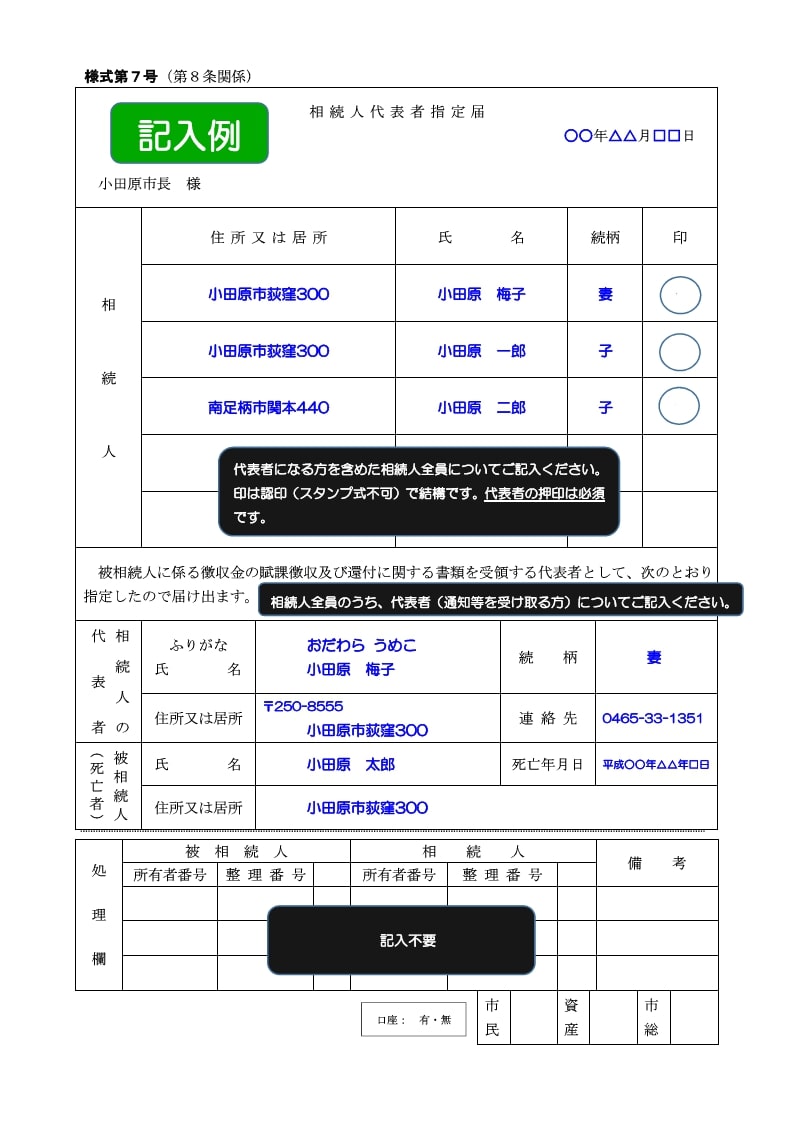

小田原市のフォーマットを例に相続人代表者指定届を書いてみましょう。

市によって若干フォーマットは異なりますが、相続手続きをするうえで必要な内容ばかりなので特に難しく感じる必要はありません。

以下の内容を記載していきます。

|

引用:小田原市ホームページ

引用:小田原市ホームページ

相続人代表者指定届のフォーマットは、各市役所のホームページからダウンロードが可能です。

東京都の特別区の場合は、東京都主税局ホームページよりご確認ください。

小田原市のフォーマットのように、どの市役所のホームページを見ても記入例が丁寧に記されています。

記入例に沿って書いていけば、間違うことは少ないでしょう。

また代筆可能な市区町村も多いため、代筆する際は代筆したことを備考欄へ書き込むなど、各市区町村役場の指示に従ってください。

【提出方法】相続人代表者指定届はお近くの市町村役場へ

相続人代表者指定届が記入できたら、近くの市区町村役場へ提出しましょう。

郵送での提出も可能ですが、その場合は記入ミスにくれぐれも注意してください。

もし記入ミスがあれば受理までに時間がかかってしまうため、できるだけ持参して、もし不安な点があれば質問するとよいでしょう。

相続人代表者指定届のよくあるQ&A

相続人代表者指定届に関するよくある質問にお答えしていきます。

①相続人代表者指定届は誰に送られるか決まっていないの?

厳密には決まっていません。

ただし、その不動産に居住している相続人がいればその相続人に対して優先的に送られ、誰も住んでいない場合は、その市区町村内に住民票の届けがある相続人に送られる傾向があります。

②相続人代表者指定届を提出しなくてもよいの?

相続人代表者指定届を提出しなくても特にペナルティはありません。

提出がない場合は別の相続人宛に案内が届きます。

ただし、固定資産税は必ず払わなければならないので、未納になった場合、相続人の財産が差し押さえられるリスクも考えられるため、早い段階で代表相続人を決定するほうがよいでしょう。

③相続放棄した場合どうなるの?

相続放棄すると相続の権利がなくなるので、代表相続人になることはできず、当然納税義務もなくなります。

まれに、相続人代表者指定届や固定資産税の納税通知が届く場合がありますが、その際はすぐに役所へ連絡を入れて相続放棄した事実を伝えましょう。

誤って税金を支払ってしまうと相続放棄ができなくなるので、注意が必要です。

④相続登記をした後の提出は必要?

相続登記によって単独で不動産を相続した場合は、固定資産税の納税者の名義変更が必要になります。

しかし、相続登記による名義変更の反映は翌年になる点に注意してください。

そのため、被相続人が死亡した年の相続人代表者指定届の提出は必要です。

代表相続人についてのご相談なら林商会へ

代表相続人を決めると、相続の手続きをスムーズに行うことが可能です。

しかし、代表者としての悩みや相続人をまとめていくうえでの不安があるのではないでしょうか。

そんな悩みや不安は、ぜひ相続の専門家集団である林商会にご相談ください。

相続診断士、弁護士、司法書士などの専門家が、確かな知識と経験をもとに、丁寧に疑問解決へと導きます。

まずは無料相談、無料お問い合わせからお気軽にご相談ください。

まとめ

代表相続人は1人で抱えると大変ですが、役割をうまく分担することで、相続の手続きや相談がスムーズに行えます。

誰がどの役割に相応しいかを見極め、トラブルのないよう相続手続きを進めていくことが大切です。

誰に決めるかの判断が困難な場合や、トラブルが起きそうな場合は専門家に相談しましょう。