子どもや孫の名義で貯めた預金など、実際の預金者と口座の名義人が異なるものを「名義預金」と言います。

名義預金とみなされると相続財産として扱われ、相続税の修正申告や税金の支払いが必要です。

今回の記事では、名義預金に該当するケースや名義預金とみなされないための事前対策を解説します。

目次

名義預金とは

亡くなった人が子供や孫、配偶者の名義で残した預金など、口座の名義人と実際にお金を預けた人が異なる預金を名義預金と言います。

他人の名義を借りただけの名義預金とみなされた場合、実質的には被相続人の財産として相続税の課税対象となるので注意が必要です。

名義預金に該当するのはどんなとき?

名義預金は被相続人の生前は問題になることは稀ですが、亡くなったときに相続の問題につながりやすいため、しっかりと理解しておきましょう。

ここでは、名義預金と判断されてしまうケースについて解説します。

預金の資金源が亡くなった人の場合

子どもや孫名義の預金の資金源が亡くなった人であれば、名義預金とみなされます。

妻名義の預金でも、亡くなった夫の収入が入金されていれば、名義預金と判断されます。

預金の管理者が亡くなった人の場合

親が子ども名義の預金口座を開設し、親のお金で長年積み立てて預金している場合があります。

預金の管理者である親が亡くなった場合、名義人が自由に使えないため、名義預金とみなされます。

この他にも、亡くなった人が定期預金の満期に伴う書き換えや預金の引き出しを行なっていた場合も、預金の管理者が名義人ではないため、名義預金とみなされます。

名義人と親権者がその預金を知らなかった場合

将来的に子どもや孫に渡すつもりで口座を開設し、相手に口座の存在を知らせていないケースも多くみられます。

このような場合も、名義人本人が口座の存在を知らないため、名義預金とみなされます。

名義人と親権者が贈与を受けたと認識していない場合

子どもや孫名義で預金する際、「お金をあげた」「もらった」という贈与の認識が当事者間でなされていない場合は贈与が成立した証拠がないため、名義預金とみなされます。

名義預金とみなされないためには、お互いが署名・捺印した「贈与契約書」を作成しましょう。

贈与契約書を交わしている場合は、預金は被相続人のものではなくなるため、相続税の課税対象にはなりません。

名義預金はばれる!

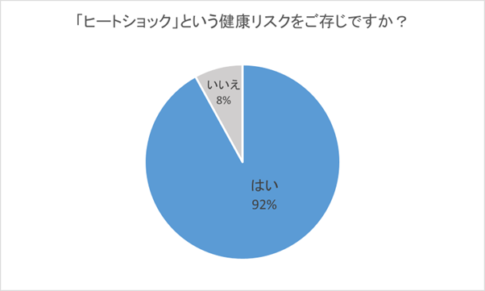

名義預金が税務調査の対象になり、ばれやすいと言われるのはなぜでしょうか。

ここでは名義預金と税務調査の関係を解説します。

名義預金は税務調査の対象になりやすい

名義預金は口座名義人と実質的な預金者が異なるため、相続税の申告から漏れやすい傾向にあります。

相続人が名義預金を自身の財産ではないと認識していないケースも多く、税務調査では現預金の漏れが無いかを調べるために、名義預金を綿密に調査します。

名義預金がばれる理由

税務署には法律上、金融機関を調査する権限が与えられており、相続人の了解がなくても被相続人や親族の預金口座を調査することが可能です。

長期的に渡る調査も可能なため、お金の出入りに大きな動きがあれば、資金源を問われることもあります。

親族名義の財産にも税務調査が入る

税務署は、被相続人だけでなく親族名義の口座も調査することが可能です。

そのため、多額の資金の動きがあったり親族が収入に見合わない預金を持っていたりすると、その資金源を問われます。

税務署は被相続人や親族の過去の収入も把握している

金融機関では過去10年分の入出金データを保存しており、税務署はその動きを把握することが可能です。

また、被相続人や親族の過去の収入も把握しているため、おおよその財産や預金額の目星をつけたうえで税務調査を行います。

【注意】名義預金に時効はない

贈与税の時効は6年、意図的に申告をしなかったなど悪質な場合は7年の時効がありますが、名義預金には時効はありません。

贈与があった場合には時効が成立しますが、名義預金はそもそも贈与契約が成立していない状態です。

そのため、相続財産とみなされ、相続税が課せられます。

名義預金がばれたらどうなる?

税務調査では名義預金の有無を重点的に調べられますが、名義預金の存在がばれたときはペナルティが課せられます。

具体的にどのようなペナルティがあるかを、詳しく見ていきましょう。

相続税の修正申告が必要

税務調査で名義預金とみなされた場合には、修正申告が必要です。

さらに申告期限を過ぎているため、延滞税も発生します。

延滞税は年ごとに異なり令和4年は納税期限から2か月以内の場合は年2.4%、納税期限から2ヶ月を超えた場合は年8.7%が課せられます。

相続税の申告漏れでペナルティが課せられる

相続税申告後に名義預金の存在が税務署にばれて申告漏れとみなされた場合、ペナルティが課せられます。

ペナルティは、先述の延滞税のほか、過少申告加算税・無申告加算税・重加算税の3つの加算税です。

| ペナルティ | 状況 | 税率 | |

| 過少申告加算税 | 申告した納税額が少なく、追加で納税した場合 | 期限内に申告した額 もしくは50万円のいずれか多い方以下の部分 |

10% |

| 期限内に申告した額 もしくは50万円のいずれか多い方を超える部分 |

15% | ||

| 無申告加算税 | 期限内に相続税の申告をしていなかった場合 | 追加納税額の内、50万以下の部分 | 15% |

| 追加納税額の内、50万を超える部分 | 20% | ||

| 重加算税 | 財産を隠蔽するなど、意図的に相続税の申告をしなかった場合 | 過少申告の場合 | 35% |

| 無申告の場合 | 40% | ||

| 延滞税 | 申告期限までに納税できなかった | 納付期限から2か月以内 | 2.4% |

| 納付期限から2か月超 | 8.7% | ||

※延滞税は令和4年度のものです。

ばれなければ大丈夫と放置して財産の隠蔽を行なった場合には、高額なペナルティが課せられてしまいます。

申告漏れに気付いた場合には、なるべく早く修正申告をすることが大切です。

名義預金とみなされないための事前対策

名義預金とみなされないようにするには、生前の準備が重要です。

ここでは、事前の対策方法を説明します。

贈与の事実を残す

名義預金とみなされないための対策として、贈与した事実を残す「贈与契約書」を作成する方法があります。

口頭で成立した贈与は証明が難しい一方で贈与契約書は客観的な証明になるため、作成しておくとよいでしょう。

贈与契約書には、誰から誰に、いつ、いくらをどのような方法で贈与をするのか明確に記載し、署名・捺印をします。

また、贈与契約書を作成する際は、過去の日付で作成することは避けましょう。

日付をさかのぼって作成したことが発覚してしまうと、悪質な行為とみなされて重い罪に問われる可能性が高くなります。

さらに、1年間の贈与額が110万円を超えた場合は、贈与税の申告を怠らないようにしましょう。

銀行振り込みで贈与の証拠を残す

贈与の証拠を残すために、手渡しではなく銀行振り込みを利用しましょう。

贈与された人と贈与した人それぞれの通帳に記録が残るため、贈与契約書の内容を裏付ける明確な証拠となります。

贈与された人が通帳・印鑑を管理する

名義預金と疑われないためには、贈与された名義人が通帳や印鑑を管理することが重要です。

贈与する人は名義人に通帳・印鑑・キャッシュカードを渡し、名義人がいつでも使える状況にしておきましょう。

また、名義人が自分の印鑑を用いて口座を管理することも重要です。

贈与された預金を少し使う

贈与された預金口座に入金しかされておらず、全く使わない状態のままにしておくと、名義預金と疑われてしまいます。

名義預金を疑われないためにも、贈与された人が預金を使うようにしましょう。

生活費として使用するほか、少額でも実際にお金を引き出したりクレジットカードの決済に使用したりすることで、名義人が使用している証拠になります。

名義預金についてのよくある質問

名義預金についてのよくある質問をまとめました。

名義預金は遺産分割の対象?

税務署から名義預金とみなされると相続税の対象財産となり、遺産分割の対象になります。

しかし、被相続人の名義ではないため、被相続人の相続財産として遺産分割するかについては名義人と他の相続人の間で揉める可能性もあり、事前対策が必要です。

名義預金の相続税課税を防ぐためにも、適切な生前贈与を行い、名義預金と判定されないようにしましょう。

所有者名義に戻したら贈与税はかかる?

名義預金は口座残高を本来の所有者名義に戻すことで解消できます。

「所有者名義の口座に戻したときに、名義人から本来の所有者への贈与になってしまうのでは」と思われる方もいるかもしれませんが、このような場合には贈与税はかかりません。

名義預金の解約手続きは?

名義預金の解約手続きは、生前と相続後で異なります。

相続開始前の解約手続き

名義預金を開設した本来の所有者が存命の場合は、先述の通り口座残高を本来の所有者名義に戻すほか、名義人が金融機関で解約手続きを行う方法があります。

解約した預金を口座名義人が取得すると、贈与税が課せられます。

長年に渡って入金されていた場合も、解約した年に一括贈与されたとみなされるため、暦年課税の基礎控除は、解約した年の110万円にのみ適用される点には注意が必要です。

相続開始後の解約手続き

名義預金の本来の所有者が亡くなって相続財産として遺産分割を行なった場合、遺産分割協議書などの必要書類を金融機関に提出して解約手続きを行いましょう。

その場合、名義預金は相続税の申告が必要な点には注意が必要です。

名義預金を使ってしまった場合の取り扱いはどうなる?

名義預金は、誰が使ったかによって扱いが異なります。

口座名義人が使った場合は、名義人が口座を管理しているとみなされ、贈与として扱われます。

預金残高が110万円を超える場合には贈与税の申告や納税が必要です。

また、本来の所有者が名義預金を使った場合は、名義預金の解消と扱われるため、贈与税はかかりません。

名義預金をせずに相続税対策する方法

名義預金をせずに相続税対策する方法には、どのようなものがあるでしょうか。

相続税対策の一つに毎年110万円ずつ贈与していく暦年贈与がありますが、暦年贈与は場合によっては税務署から名義預金と指摘される可能性があります。

暦年贈与以外にも以下のような相続税対策の方法があるため、さまざまな角度から検討して最適な方法を活用するとよいでしょう。

|

贈与税には1年間に110万円の非課税枠の設定があるほか、さまざまな控除や特例が用意されています。

2,500万円までの贈与に対して贈与税がかからない相続時精算課税制度も相続税対策に有効です。

また、名義預金解消後に相続人を受取人にした生命保険に加入することで、相続税対策になるケースもあります。

ほかにも、不動産を活用する方法や相続税の配偶者控除も相続税対策として活用可能です。

これらの相続税対策について詳しく知りたい方は、以下の記事をお読みください。

名義預金についての疑問点やご相談は林商会にお任せください!

ここまで、名義預金について解説してきました。

「子どもや孫に、少しでもたくさんの財産を残してあげたい」と、コツコツと貯めてきた預金も、税務調査で名義預金とみなされるとペナルティが課せられる事態になりかねません。

「名義預金とみなされないためにはどのような対策をすべき?」などの疑問点は、正しい知識を持つ専門家に相談することをおすすめします。

相続の専門家集団である林商会には、税理士・弁護士・司法書士・行政書士など相続の専門家が在籍しており、お悩みに寄り添った丁寧な対応と最善のご提案が自慢です。

まずは無料相談からお気軽にご連絡ください。

まとめ

名義預金は、開設した本人ではなく子や孫など親族の名義を借りた預金で、相続の際には被相続人の財産として扱われます。

子どもや孫のために財産を残そうと名義預金をしている人も多く見られますが、しっかり理解をしていないとペナルティが課せられることもあるため、注意が必要です。

名義預金かどうか判断できない、どうすればよいかわからないという場合は、専門の業者に相談することをおすすめします。